從今年一月份至今,投資人的日子很不好過。就拿台灣股市來說,根據證交所統計,2017年整年下來,平均每個投資人在股市的獲利是48萬元,而且萬點行情也成為常態;沒想到第一季就出現了大震盪,過年前就從11,200點的高峰急跌至10,400點;雖然年後又緩步回升,但四月底又跌倒10,500左右。雖然還是持續站在萬點以上,但這種雲霄飛車式的台股行情,恐怕大部分人都吃不消。

面臨這種處境的不只有台股。根據央行的統計,今年一月底到三月中之間,全球主要的股票市場都呈現下跌,包括美國的標普五百(S&P 500)指數和道瓊工業指數(DJIA)分別下跌了4.37%和6.55%,德國法蘭克福指數下跌7.46%,中國大陸的上證也下跌了7.5%。比較起來,台股同時期只下跌了1.15%,已經算相對緩和了。

美國聯準會(FED)的縮表行動,正是造成全球股市同步下跌的主因。從去年10月開始,聯準會確定升息的方向後,也同步啟動了資產負債表的正常化(Normalization)動作。簡單來說,就是要逐步縮減2009年之後,為了擴大貨幣供給而急速擴張的資產規模,實際的作法則是在市場上出售所持有的政府公債、政府機構所發行的證券化商品以及房貸證券等。

聯準會的縮表,去年十月間已正式啟動

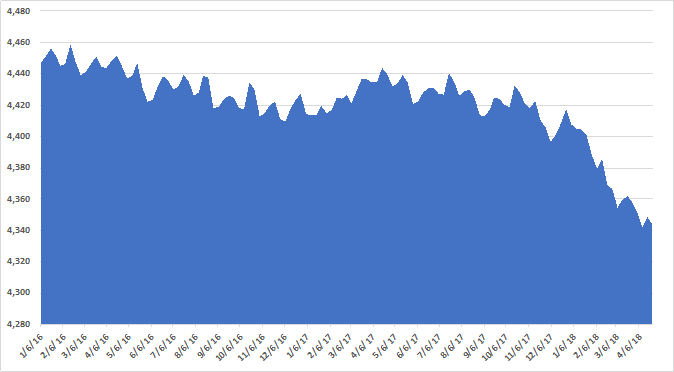

實施大半年下來,聯準會的資產規模確實已有明顯縮減。2016年初,聯準會的總資產還有約莫4.46兆美元,之後雖然有升有降,但到了2017年年中,還是有4.44兆美元左右;然而,在正式啟動縮表後,聯準會資產規模在短短半年內就降到4.32兆美元,未來持續下探的可能非常大(圖1)。

圖1:2016年至今美國聯準會總資產規模變化。單位:兆美元

資料來源:http://www.federalreserve.gov

別小看這區區一千多億美元的影響。作為全球準央行的美國聯準會,任何一項貨幣政策的調整,都會影響全世界各國的貨幣供給甚至是物價漲跌。在乘數效應的加持下,聯準會藉著停止購債、從市場上收回過多美元的舉動,造成金融體系中美元需求大幅攀升。因此,在國際匯市中,美元出現了川普上台以來少見的升值,在亞洲、歐洲各國股市、匯市流竄的低利熱錢,也因為美元升值而回流美國。這就是為什麼各國股市會在同一個時間點一起下跌的主因。

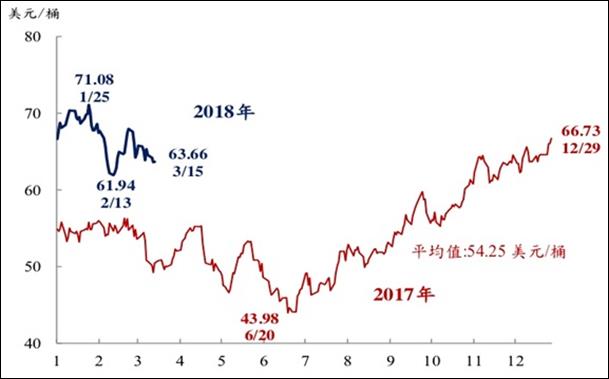

那麼,如果聯準會繼續執行縮表計畫,股市就得一路跌下去?這倒也未必。另一個可以觀察的指標是通貨膨脹,尤其是國際油價。例如北海布蘭特(Brent)原油的價格從去年六月的低點:43.98美元/桶開始,整個下半年一路攀升,最高到達12月底的66.73美元/桶(圖2)。

油價上漲,代表通膨仍在持續中

不過今年以來,油價也因為美元升值出現了大幅波動,但總是能站穩60美元/桶的關卡,其他包括西德州、杜拜的原油報價,在四月當中也都維持在66美元以上。因此,除了未來國際原油價格向下摜破60美元,開始出現5字頭,代表貨幣緊縮政策已經開始打擊物價成長,否則聯準會縮表的計畫仍會繼續。

圖2:布蘭特原油現貨價格

資料來源:中央銀行

因此,面對近期的全球股市下跌,其實不必過度驚慌。油價仍在上升,代表物價未受到美元升值波及,實體經濟仍然在成長,任何過度反應都是不必要的,只不過今年跟去年不同的是,一方面股市的基期已經墊高,再加上聯準會縮表引發的資金退潮,投資市場的波動幅度加大是必然的,投資人必須趕快適應這種新局面。

| 作者: |

蔣士棋 |

| 現任: |

北美智權報資深編輯 |

| 學歷: |

政治大學企管系 |

| 經歷: |

天下雜誌記者

今周刊記者 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|