| 進入2015年,當大多數國家的經濟前景還混沌未明時,只有美國一枝獨秀。從穩健的就業數據、民間消費以及債務結構就可看出,美國已經走出金融海嘯後的打擊,升息指日可待。這也是歷經一連串激烈改革之後,美國再次確立全球領導地位的明證。 |

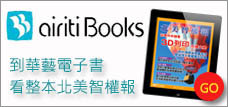

今年全球經濟議題中,最重要的當屬美國即將在今年升息。2007年美國爆發大規模金融危機,次貸風暴(Subprime crisis)引發全球經濟衰退。當時美國民間消費進入衰退期,美國聯準會(Fed)把美元基礎利率(federal funds rate)連降5%至0.25%,全球大量資金湧入美國國債避險,美元指數暴升(圖2中紅框),從美洲、歐洲、非洲,到亞洲各國的證券市場無一倖免地狂跌,那是近年來最大規模的全球性金融災難。

圖1:2007年至今美元基礎利率走勢

圖2:2000年以來美元指數走勢

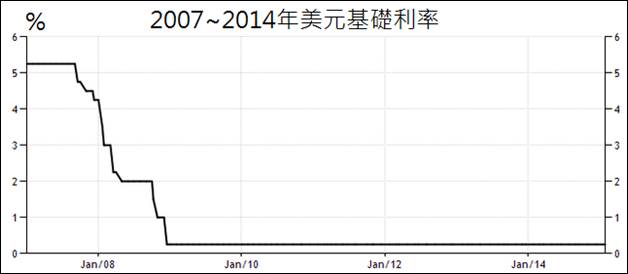

2000年以來,美元呈現長期弱勢,但如今美元趨勢已經和2010年以前大不相同。美元指數已經提前反應市場對升息的預期心理,出現近年來最大的升值,而2014年全球貨幣對的交易中,和美元無關的貨幣對交易比重只占約13%,換句話說,美元一升值(圖2藍框),全球貨幣市場都跟著大洗牌,全球各國央行無不緊盯聯準會在2015年的每場例行性利率會議,只要確定調升利率,資本市場勢必會跟著連動起來。

圖3:2014年全球貨幣對交易比重

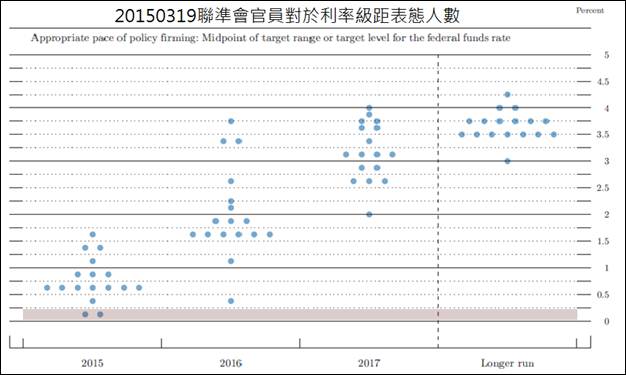

圖4:聯準會官員對於利率級距表態人數

資料來源:美國聯準會

美國聯準會官員對於美元利率的升降態度,不同於2014年以前清一色都是支持0.25%的利率,2015年3月中的聯邦公開市場委員會(FOMC)會議後,17票中有9票支持利率調升到0.5〜1.0%(見圖4;紅色區塊為目前美元基礎利率區間),有4票支持利率調升到1.0%以上,只有2票是支持利率不變,然後2016年利率提升到1.5%以上,2017年利率提升到2.5%以上。這顯示大多數聯準會官員認為美國經濟已復甦到可以升息的程度;象徵民間景氣的非農業就業人口(Nonfarm payroll)已經在一年前回到金融海嘯爆發前的水準,最近十二個月中,每個月都成長20萬人以上的就業人口。這是睽違19年所沒有見到的樂觀情況,上一次有如此亮眼的就業數據還得回溯至1994年的柯林頓總統主政時期(見圖5)。

圖5:2008年至今美國非農業就業人口變化(單位:百萬人)

資料來源:美國勞工統計局

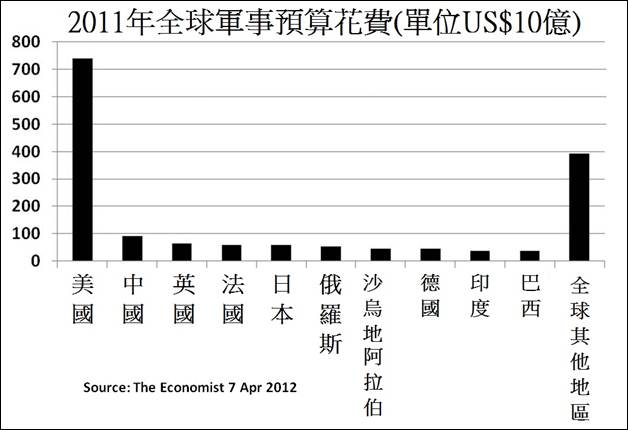

回顧1990年代,蘇俄為首的東歐共產黨國家聯盟宣布解體,美國在軍事力量上暫無具威脅性的對手。後來美國率領聯合國軍隊把伊拉克從科威特驅逐出境,就是彰顯軍事力量當作國家實力的例子。在經濟不振、財政赤字的困難處境下,把「擴大軍備」做為基本國策,美國成為世界上的軍事霸主,塑造出一個無敵的國家品牌,從此國際社會普遍認知美國是世界上最穩定、安全、可靠的國家,因此全球資本大量流入美國,當時放眼全球,已沒有比美國更安全的資本市場。

圖6:2011年全球軍事預算前十大國家

1992年開始,美國股市再次起飛,充足的資本和高科技的發展相輔相成,在網路科技剛要起步發展的初期,由於充足資本的支持,美國國內新興企業如雨後春筍般,一個接著一個崛起,舊有企業的併購和擴張也越來越頻繁。當時全球各國和生產廠家,已經把接受美國的訂單、向美國出口,當作是自己生存和發展的機會和希望。雖然美國政府的對外債務非常高,但美國的國債利率非常低,美國企業只要能借到資金、在海外投資,平均收益還是高於借款的利息支出,美國政府向國外借的錢越多,對國內稅收的依賴度越小,稅率就能保持低檔,使美國企業擁有充裕的資本,可到海外投資賺取更高的利潤,美國政府以自身的信譽承擔債務,讓民間企業擁有更多的資本,應用在發展和投資獲利,豐厚的投資利潤,最終還是流回美國國內市場。

但2000年網路科技泡沫後,美國總統小布希非但沒有改善美國債務結構,反而採取「高債務比重」的舉債經濟發展模式。此種模式的好處是在經濟繁榮時,可以快速達到令人意想不到的經濟成果,包括GDP高速成長、人均所得大幅提高、國家內需消費熱絡;但此種經濟發展模式的後遺症就是,若無法降低債務比重,一旦經濟反轉,由於財務槓桿太高,虧損幅度也會相當龐大,財政就會面臨龐大債務的壓力,導致貨幣貶值。美元指數在2000〜2008年就出現這樣的貶值趨勢。

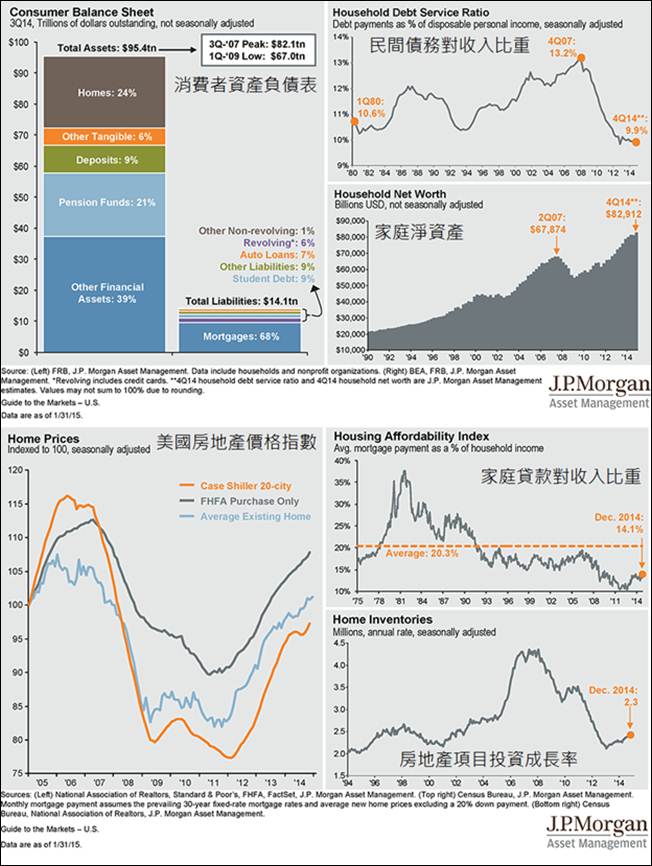

偏偏美國的財政政策向來都不以還債為優先,反而是以繼續加碼借錢、改善該國重要的基礎建設來提升經濟成長,藉此維持國家稅收。換句話說,柯林頓主政後期的美國經濟逐漸從繁榮轉為泡沫,在2000年是個轉捩點,接棒的小布希持續擴大債務,終於在2008年迎來金融體系的崩潰。2010年美國房地產跌落谷底,若用傳統收支表的觀點來看,美國家庭總負債超過14兆美元,龐大債務拖累了民間投資和民間消費,直到歐巴馬政府上台,在泡沫破裂後改革美國金融業,減輕了家庭債務問題,民間債務對收入的比重降到了1980年代以來的低點,而家庭淨資產創下歷史新高,經歷經濟大衰退後的美國人,反倒養成儲蓄的習慣,美國人民對個人財務控管才變得比較謹慎(圖7)。

圖7:2014年第三季美國民間財務狀況

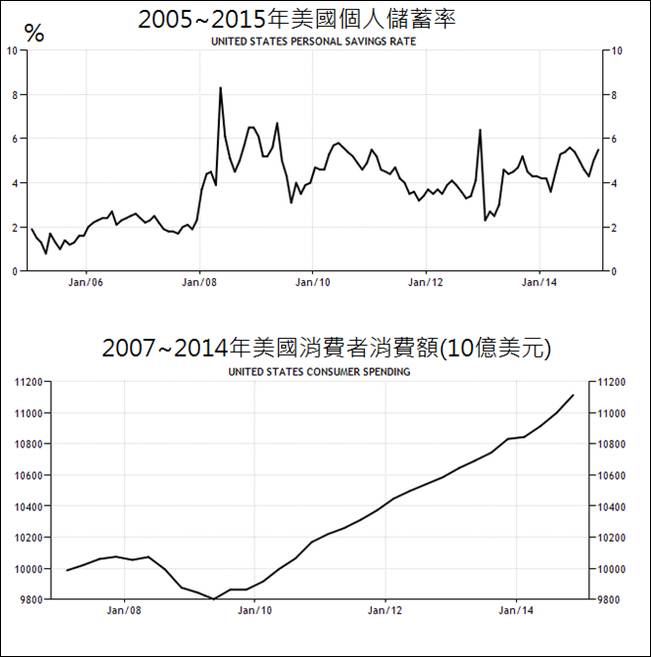

到了2014年底,美國的房地產投資大幅萎縮,來到了最近18年來的相對低檔區,房貸的負擔也明顯減輕,人民資產從房地產轉移到了其他項目,企業也增加了房地產以外的投資,從能源、醫療、電子商務、網路科技、國家基礎建設、中高階製造業等領域都可以看到產業改革的成果。再加上歐巴馬提倡美國海外企業回流美國,創造更多的就業機會,讓美國人民就業和收入更穩定,美國企業的營運獲利大幅提升,然後透過稅務改革和加薪讓企業的盈餘回流到員工身上,再使民間消費增加,啟動了實質經濟的正向成長循環。(圖8)

圖8:近年來美國個人儲蓄率與消費變化

危機就是轉機。從炒房泡沫崩盤,到財務健全、經濟復甦,美國撐過去了,雖然2002〜2007年也有經濟成長,但那經濟成長的來源是房地產,和如今以民間消費和民間投資為主軸大不相同。如果不經歷一段抽樑換柱、大破大立的改革,美國可能會成為另一個衰退20年的日本。這樣的例子告訴全世界,靠房地產帶動經濟成長會扭曲國家長遠發展,是只求短線而不求永續的模式。在2008年以後,全球主要商品出口結構和能源貿易出現重大改變,中國開始了轉型內需消費的改革政策,日本政府進入長期量化寬鬆時代,非洲各國從第一級產業轉型到製造業,歐元區面臨債務問題的挑戰,但在這些國家中,毫無疑問美國是做得最好的。

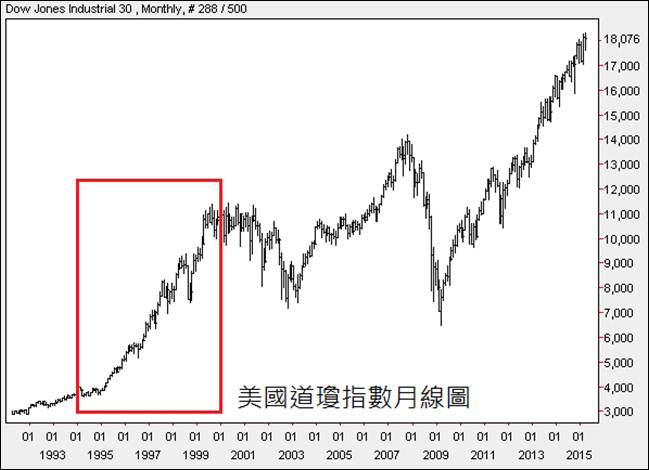

在金融市場裡,歷史常常在重演,回顧1994年,當年美元啟動升息,在許多產業積極升級的環境下,美國道瓊工業指數大幅成長,迎來歷史上最大的證券市場行情,如今美國又將再度升息,而全球許多國家卻因為低油價而面臨降息或被迫採取更寬鬆的貨幣政策,全球熱錢受到預期心理驅動,已經提前湧入美國套利,因為美國消費市場未來幾年勢必會擴大成長,美國市場將是理想的企業投資環境,這些跡象反映在美元的價格上,在頁岩氣改革、大數據科技、製造業回流、家庭債務大幅降低的環境下,美國出現如同1990年代的經濟成長情境,可以期待,美國再度出現經濟榮景的多頭時代。

圖9:1993年以來美國道瓊指數走勢

部落格『外匯是穩定投資的天堂』 (http://joejoeyourmoney.pixnet.net/blog)

| 作者: |

Joe(蔡佑駿) |

| 現任: |

全台最大外匯部落格『外匯是穩定投資的天堂』主編、東森電視台財經固定來賓、聯合理財網專欄作家 |

| 經歷: |

壹電視、東森、非凡電視台財經來賓 、非凡周刊專欄作家、經濟日報專欄作家、聯合理財網專欄作家、經濟日報外匯擂台連三屆冠軍 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|

|