2008年是全球景氣的大蕭條時期,直到今日都還在處理這些風暴的後遺症,人民沒有錢可以消費,失業率爆增,這些大型經濟體的解決方法就是印鈔票,用接近零利率的成本,把錢從央行發行到大銀行,再傳遞到中小銀行和企業,等這些企業或銀行賺了錢,再慢慢把錢還回來。全球長期下來需要大量的美元來維持經濟運作,透過國與國之間的貿易來進行,美元增加的速度不夠快,供不應求,借美元就需要負擔更高的利息,一旦美元升息,全球資金競相往美元流入,台灣金融業也會連帶受影響,尤其是即將邁入人口負債結構的東亞各國,金融業得提防1990年代熱錢大量撤出日本的歷史悲劇重蹈覆轍。 |

|

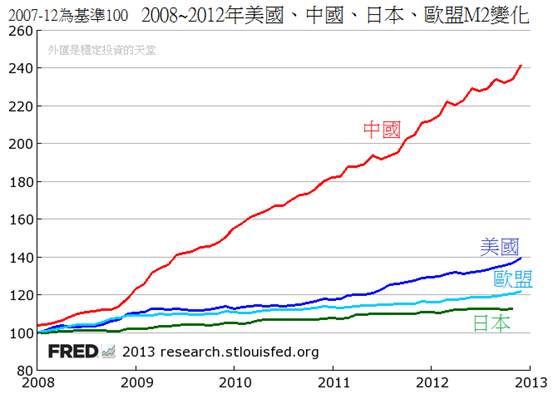

2008年是全球景氣的大蕭條時期,這個風暴從美國開始蔓延,最近幾年,美國、中國、日本、歐盟,直到今日都還在處理這些風暴的後遺症,人民日子不好過,沒有錢可以消費,失業率爆增,這些大型經濟體的解決方法就是印鈔票,用接近零利率的成本,把錢從央行發行到大銀行,再傳遞到中小銀行和企業,等這些企業或銀行賺了錢,再慢慢把錢還回來,美國用這個方式,成功了恢復了景氣繁榮,印鈔票的單位稱為美國聯邦準備理事會(Fed),直到6月底,美國一直印鈔票,經濟學上這個印鈔票的動作稱為量化寬鬆,作法是聯準會印出白花花的鈔票,收購公債和抵押貸款債券,把這些錢交給銀行,而且是非常低的利率。

美國減少量化寬鬆 全球資金將趨向緊縮

近期全球金融市場出現了重要的趨勢變化,6月20號美國聯邦準備理事會(Fed)結束兩天的決策會議後發表聲明,美國維持零利率政策,直到失業率降到至少6.5%以下,目前雖然繼續每月收購850億美元公債和抵押貸款債券,但美國預估2013年底就會開始減少量化寬鬆規模,直到就業情勢「顯著改善」,景氣逐漸轉好,那麼2015年後首度升息,也就是,美國決定2012年底要開始減少印鈔票了,這下子美國以外的國家可恐慌了。

美國政府同時針對經濟數據也做了預期,2013年底前失業率降至7.2〜7.3%(圖一),2014年底前失業率降至6.5〜6.8%,2013年美國GDP為2.3〜2.6%(圖二),2014年美國GDP為3.0〜3.5%,從數據上來看,美國經濟已經完全確定踏上穩健復甦的趨勢,2014年就能恢復3%以上的經濟成長,這也是美國政府減少量化寬鬆規模的主因。

圖一、2009年1月至2013年4月美國失業率變化

圖二、2009年至2013年第一季美國各季GDP成長年率變化

那麼美國政府減少量化寬鬆規模會對全球經濟造成什麼影響呢?

主要的影響在於全球資金將趨向緊縮,2008年美國爆發次級房貸風暴以後,大型經濟體靠著印鈔票的模式維持全球經濟成長,量化寬鬆就是印鈔票的動作,其中熱錢印 最多的在 中國(圖三),美國其次,中國新領導人上台以後,中國人民銀行為了打擊影子銀行的放貸作為,緊縮市場游離資金。

圖三

緊縮資金 全球金融商品將大跌

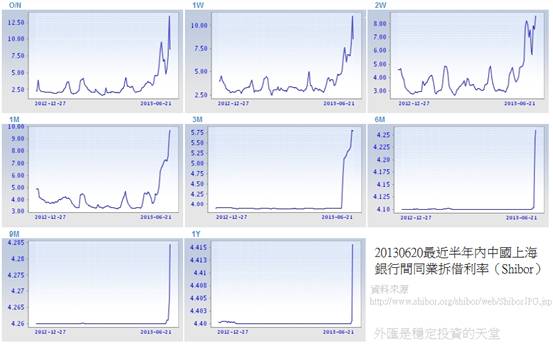

緊縮資金的結果,中國上海銀行間同業拆借利率(Shibor)飆升,一度達到歷史最高點13.44%(圖四),銀行間拆借利率太高,如果銀行在放貸時把高利率轉嫁給客戶,就等於市場游離資金快速萎縮,而美國在中國之後,年底即將開始減少印鈔票的規模,這意味著2014年全球會面臨更大的資金緊縮,但金融市場不會等到日子到期才開始反應,相反的金融市場已經在反映這個市場預期,所以2013年6月中聯準會會議過後,全球金融商品先後步入大跌走勢。

圖四

如今世界前三大經濟體,歐盟已經確定長線經濟走下坡(圖五),美國則正從衰退中崛起,而中國正要從繁榮走下坡,未來全球資金在緊縮的貨幣政策下,熱錢會移動到最有效益的投資市場,那麼就是美國,反而是中國和歐盟地區的資金會快速流失,這個情況在歐盟已經維持了2年左右,2013年的情況會更惡化,中國才剛開始,中國上海銀行間同業拆借利率(Shibor)近期的飆升,是資金緊縮最明顯的徵兆。

圖五

產能過剩 民間投資衰退

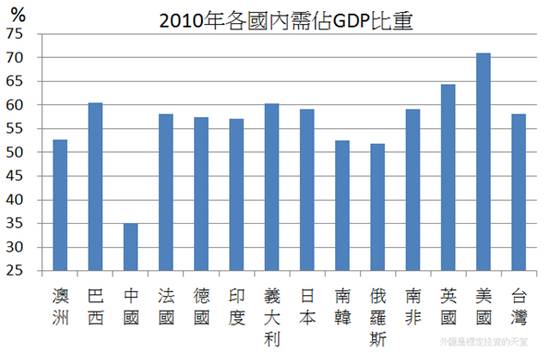

全球資金已經慢慢的在做大挪移的動作,中國的資金供給會越來越少,借貸利率也會逐漸調高,為了彌補中國的資金供給,中國周圍的外國金融市場,會有越來越多的中國相關債券或金融商品發行,吸收國外市場游離資金,因為中國需要這些海外資金來彌補國內的金融投資,從圖六各國內需 GDP 比重來看,許多產業都存在產能過剩的問題,這些產業大量投資產生的報酬率很低,有的甚至是負回報,加上中國的內需消費水平低於全球前20大經濟體平均值,中國經濟增長對投資的依賴度非常高,現階段中國和過去的繁榮景象已 不同,只剩下房地產業是最有利潤的產業,房地產和基礎設施等領域的固定投資佔中國GDP約40〜50%,比1990年代日本的最高水平還高出10%,而且遠超過目前大多數已開發國家的20%,民間投資一旦衰退,中國經濟必然衰退。

圖六

中國目前的銀行系統,主要是採用 銀行直接向投資項目提供貸款的運作模式,加上本身擴大成長的公司債券,和財富管理衍生產品所募集到的資產負債融資,才能維持高速的經濟成長,這使得中國的銀行負債非常龐大,而這些銀行以當初估價過高的資產當作擔保品,把資金放貸後,全部投資基礎設施建設項目,手上沒有足夠的現金流來償還債務。無法償還 的債務會形成呆帳,最後這些呆帳直接或間接呈現在中國政府的資金負債表。 中國政府本身所背負的債務,隨著時間的推移,實際規模比數據上的更龐大,呆帳比例更高,投資風險也更高。

圖七

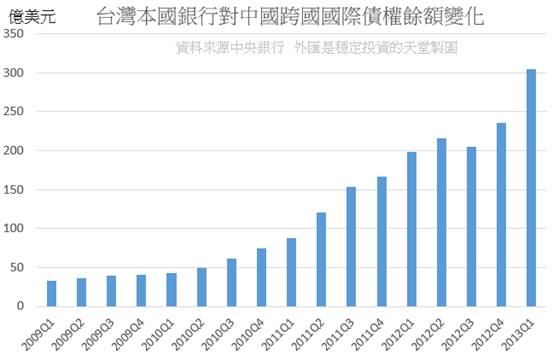

2012年底,全球前五大淨債權國,分別是日本、中國、德國、瑞士和台灣,台灣國際投資淨資產部位達8017億美元,創下歷史新高,近年來台灣的金融業在中國政府的開放下,許多銀行陸續前往中國投資。 根據統計,台灣本國銀行(含國際金融分行及國外分支機構)對非本國居民未經風險移轉的債權,包括存放款、拆款同業及海外投資等跨國國際債權,從圖七可知台灣本國銀行對中國的跨國國際債投資曝險金額在2013年3月底攀升到304.6億美元(約9129億新台幣),2013年第一季增加69億美元,2013年3月底,台灣跨國國際債權餘額前五大國家(地區)依序為盧森堡、中國大陸、美國、香港、英屬西印度群島、英國、開曼群島、新加坡、澳大利亞及愛爾蘭,合計1733.8億美元,其中以工業國家占49.50%為最多,開發中國家占25.26%次之,境外中心占24.85%再次之。

美元升息 熱錢將從亞洲撤退

中國第一次在統計上擠下美國,成為台灣國銀的第二大債務國,若扣除第一名盧森堡的海外基金掛帳,中國在實際的影響力來說,已經成為台灣國銀風險最高國家。從 2009年開始 ,台灣國銀對中國曝險部位成長將近8倍,也就是台灣的金融業對中國投資更為密切,熱錢投資中國,對於台灣來說,也會是間接受益者。

圖八

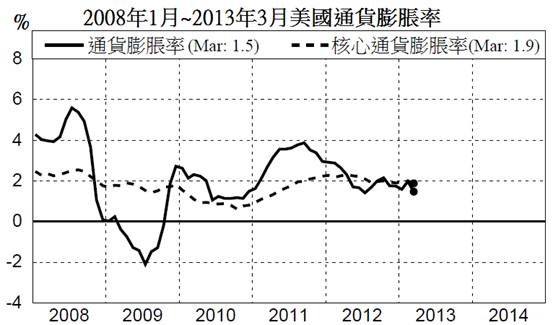

國際熱錢何時從亞洲撤退,轉移到北美地區,關鍵在於聯準會實際停止量化寬鬆和開始升息,雖然2013年內美國經濟成長已經明顯浮現,但美國的國內通貨膨脹率(CPI)仍然相對低(圖八),美國聯準會預估,2013年美國通貨膨脹率為0.8~1.2%,2014年美國通貨膨脹率為1.4~2.0%,所以還沒達到聯準會升息的2%通貨膨脹率,最快2015年以前,美元才會升息。

全球長期下來需要大量的美元來維持經濟運作,包含你我每天生活許需的物品,都是透過國與國之間的貿易來進行的,美元增加的速度不夠快,供不應求,美元的價值提升,借美元就需要負擔更高的利息,一旦美元升息,全球資金競相往美元流入,加上美國國內企業營運利潤增加,吸引國際熱錢的誘因大幅提升,那麼東亞長期吸引熱錢停留的房地產業和金融業的資產風險便會大幅提升,遠在北美地區的美國,是全球第一大經濟體,規模超過中國和日本總合,一旦美元升息,台灣金融業也會連帶受影響,尤其是即將邁入人口負債結構的東亞各國,金融業得提防1990年代熱錢大量撤出日本的歷史悲劇重蹈覆轍。

部落格『外匯是穩定投資的天堂』 (http://www.wretch.cc/blog/joejoejoe)

作者簡介:

作者:Joe(蔡佑駿)

現職:

全台最大外匯部落格『外匯是穩定投資的天堂』主編、東森電視台財經固定來賓、聯合理財網專欄作家

經歷:

壹電視、東森、非凡電視台財經來賓 、非凡周刊專欄作家、經濟日報專欄作家、聯合理財網專欄作家、經濟日報外匯擂台連三屆冠軍 |

更多歷期精采文章,請參閱智權報總覽 >>

|