新創市場總是競爭又殘酷的,許多新創除了擔憂今天的生存,還必須必須兼顧明天的發展。同時,一股新的浪潮:影響力投資(Impact Investment),已逐漸在國際成形。這股浪潮自2008年開始,由次級市場吹向一級市場,許多國際創投在投資評估時,也將相關指標納入投資決策中。由於台灣新創未來若要成長,拓展海外市場是不可避免的道路,加上當前環境、公司治理的標準越來越多,企業必須符合相關規定,否則未來容易在供應鏈或市場中被剔除;此外,除被動地符合規定外,主動解決社會問題也是新創在發展上可規模化的切入點之一,且須在草創時就開始準備。

圖片來源 : shutterstock、達志影像

在數位經濟發酵下,全球新創帶來的價值不僅於自身,還進一步延伸到其他產業,甚至整體社會,在市場與資金的支持下,形成一股正向循環風潮;解決社會問題與引領經濟復甦已非僅有大企業可做,許多獨角獸也開始扛起這份重責大任。

新創生態形成另類經濟體,影響力不可小覷

根據Startup Genome的數據顯示,全球新創經濟的規模已達3兆美元(約100兆台幣),比七大工業國組織(Group of Seven,G7)還多,募資金額也在2021年達到6,000億美元,全球獨角獸也超過1,000隻,種種跡象皆顯示新創生態正成為一種經濟體。在如此影響力下,本身急需生存的新創企業也開始建立「影響力營運模式」(Impact-based model)來符合社會與市場需求。究竟國際新創如何看待影響力經營?又是如何看待透過新創科技來解決國家與社會議題?世界經濟論壇(World Economic Forum,WEF)舉辦的2022 年達沃斯論壇(Davos Agenda 2022)與新創管理階層的對談中給出了答案:新創應積極透過國科技的力量解決社會議題。

建立永續影響力,並非僅是成熟企業的責任

新創從進入市場那一刻起就必須歷經競爭與規模化的考驗,新創經營團隊在忙於生存與擴張的同時,可能無法聚焦在思考如何發揮社會影響力。發揮社會影響力不代表要成為社會企業或NGO,而是在經營策略規劃與價值鏈佈局上帶來對環境、社會、公司治理積極的影響。最直接的是將利潤部分捐贈給社會機構與非營利組織,但這在新創圈並不常見,較常見的作法為開始在服務與產品進行碳足跡(Carbon Footprint)追蹤,同時考量如何在未來減碳的趨勢下擴大規模,當然也有部分新創從事的業務與永續相關,例如氣候科技(Climate Tech)領域中大放異彩的IADYS、Alpha 311、AMP Robotics等業者。無論是直接或是間接來達成,當前建立影響力營運模式已經從成熟企業吹到新創圈中。

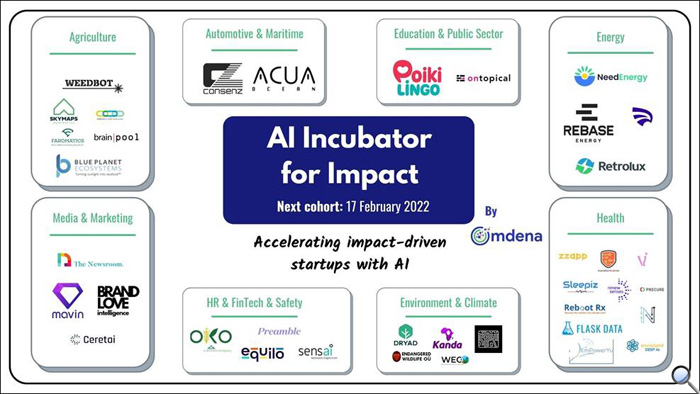

圖1. 企業影響力營運已經從大企業吹到新創圈

資料來源:Omdena

或許多數人不解,一般新創投入這種介於「科學」跟「玄學」之間的「影響力營運模式」之效益為何。事實上,這是一種「從明天看後天」的策略:跳脫傳統「從今天看明天」的視野,透過撥出一部分的營運資源在相關專案上,可能對於未來在募資、估值、市場進入、同業競爭中有所助益。同時,由於各種ESG標準紛紛出現,這些標準雖非立即生效、多半存在於特定期間的準備期,但準備期一過,不符合相關規範之企業容易面臨輕則課稅、重則巨額罰款、甚至被迫離開市場的風險;同時,新創與大型企業在產品服務或技術上的合作也會需要遵守企業內部相關永續政策,甚至是整條供應鏈上中下游的相關標準。因此如果從長遠發展機會來看,新創在「影響力營運模式」的實施確實有其必要性。

影響力投資促使創投關注新創在永續作為的表現

新創有「影響力營運」,創投則有「影響力投資」(Impact Investing),所謂的影響力投資為「除了尋求財務報酬之外,投資同時要追求明確且可以衡量的社會或環境影響力」,白話來說就是「行善致富」。影響力投資一詞在2008年金融海嘯中由洛克菲勒基金會(Rockefeller Foundation)提出,討論如何將資本能做更有效的配置運用。而影響力投資並不僅限於創投或私募股權的一級市場,事實上,在繁忙的次級市場中,許多大型資產管理企業與金融機構皆是影響力投資的重要參與者。如貝萊德(BlackRock)、瑞士銀行(UBS)、摩根大通(J.P Morgan)、黑石集團(Blackstone Group)、新加坡政府投資公司(The Government of Singapore Investment Corporation,GIC)、施羅德(Schroders)等都是影響力投資的重要支持者,根據全球影響力投資聯盟(Global Impact Investing Network,GIIN)調查,影響力投資的市場目前高達7,150億美元,並且仍以驚人的速度成長,這些巨獸正積極尋找相關標的。

執行影響力投資策略的投資者有幾種模式:(一)將非財務性、對社會造成影響的指標列入新創投前評估,並在投資管理上協助落實,這類模式較為常見;(二)投資具備解決重大社會議題技術之新創,例如氣候科技、深度科技、食物科技等,投資這類新創資金回收期限可能較長,考驗創投的耐性與是否確實重視影響力投資;(三)投資社會企業新創,這類公司並非以獲利為目的,而是將一定報酬返還投資人後,將剩下盈餘投入有益於社會的行動,同時,創投也可以結合著重在社會創新、地方創生等主題的加速器,使商業與資金循環更健康。當然,未來在各種模式與影響力投資持續發展情況下,不排除有更多新興投資模式出現。

案例:瑞士responsAbility以影響力投資強化非洲基礎建設

創立於2003年的responsAbility為一家瑞士創投,背後的股東主要為瑞士信貸(Credit Suisse)與其他金融機構,如世界銀行旗下的國際金融公司(International Finance Corporation,IFC),管理資產約30億美元(900億台幣),投資地區著重在拉丁美洲和非洲,投資領域則聚焦在普惠金融、氣候金融,與永續食物(sustainable food)的各式新創,投資方式則同時包含股權(Private Equity)與債權(Private Debt)形式。

公司除追求財務報酬外也追求社會利益與環境影響,希望能透過影響力投資來達到聯合國2030年永續發展目標(Sustainable Development Goals,SDG)。其中一家獲投者為太陽能新創Bboxx,該新創透過整合物聯網技術的Bboxx Pulse® 平台提供相關服務給家庭使用者,使用者則是按需求計費(Pay-As-You Go,PAYG)Bboxx營運地區包含盧安達、剛果民主共和國、肯亞、尼日、布吉納法索等基礎設施不足的國家。

台灣新創在影響力經營與投資上屬萌芽期,需多方合作

這場全球的投資熱潮目前在台灣尚未成風氣,雖然次級市場上有許多跟減碳、植林、再生能源、教育醫療相關的基金商品或ETF,但投入的力道依舊不足。如果從企業生命週期的觀點來看,具備永續經營、建立影響力營運的觀念應在企業剛成立的萌芽期就開始,這時創投若能將目光放長遠一些,投入額外資本協助新創建立相關機制,在不必犧牲利潤的前提下,也能發揮社會影響力。同時,在後期投資階段(late stage)的參與者不僅有創投,更有私募基金、金融機構、企業投資/創投部門、主權基金(Sovereign wealth fund,SWF)等角色加入,這些投資機構許多都有相關的投資準則(mandate),若早期投資的新創企業已具備相關影響力機制,台灣新創要吸引這些手握現金的投資人也較為容易。

台灣目前在影響力投資上屬於初期,在評估標準議題與觀念轉型上是一大挑戰,多數新創業者可能有所聞,但除了本身帶有非營利性質的新創外,多數業者對於影響力經營、影響力投資可能還是一頭霧水,更別說是提前佈局了。政府相關機構在建立新創環境時,應將此趨勢一併考慮進去,而非單純用傳統的KPI,如建立幾家具備這類衡量新創發展的加速器及新創公司;既希望公司與國際連結,又不希望為國外投資人持有,豈不是與國際脫鉤又互相矛盾?當前國際投資趨勢風向已強調永續,投資標的從初級市場到次級市場皆是時,新創投資的評估是否也可考慮列入相關標準,著實達到引資作用?當然,這有賴於研究機構、金融機構、顧問公司、第三方認證單位、國際合作夥伴、消費者、企業等不同利害關係人合作,結合當前產業對淨零永續趨勢來建立相關機制,或許是個值得切入的方式。

【本文僅反映專家作者意見,不代表本報立場。】

| 作者: |

蘇翰揚 |

| 學歷: |

國立中正大學企研所 |

| 經歷: |

產業分析師 |

| 專長: |

產業分析與市場研究 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|