圖片來源

寫在前面:

蘋果還能「紅」多久?這應該是互聯網行業、手機行業都在反覆思量的事情。

什麼時候能像蘋果那麼「紅」?則應該是大多數大陸國產手機廠商心中不停盤算的焦點。從某種程度上說,蘋果的「明星效應」多少會掩蓋它的一些弱點,比如,近日來勢洶洶的Apple Pay,從支付技術或解決方案來說,大陸的微信支付、支付寶支付,在技術或專利積累可能會強於蘋果,但這並未妨礙Apple Pay還能持續抓人眼球。

而這也應該成為大多數大陸國產手機廠商及互聯網從業者反覆思量的問題:

沒有誰能像蘋果公司(Apple)這樣,能集萬千寵愛於一身。

2月18日,Apple Pay正式進入中國大陸。這項最早於2014年10月20日在美國上線的全新支付體驗,剛一亮相就吸引了眾多眼球,並迅即在全球多個國家掀起一股Apple Pay熱潮。

截至目前,Apple Pay已經相繼進入美國、英國、澳大利亞、加拿大和中國等五個國家,而Apple Pay進入中國大陸則是首次登陸亞洲國家。

值得一提的是,中國大陸作為Apple Pay在亞洲首個登陸的市場,足以說明中國大陸在全球移動支付市場或智慧手機銷售市場的「份量」和重要地位。

而蘋果官網則顯示,Apple Pay在大陸首批合作銀行包括中行、農行、工行、興業、交行等10多家銀行,基本可覆蓋到大陸大多數銀行卡用戶。

那麼,在大陸已有微信支付、支付寶支付等多重移動支付服務的大背景下,Apple Pay為什麼還能吸引眾多關注?而從支付技術層面來看,蘋果、騰訊及阿里巴巴,在NFC以及支付層面各家專利累積又如何?

Apple Pay:不屬於協力廠商支付更受銀行青睞

蘋果支付服務(Apple Pay),本質上並不屬於協力廠商支付或獨立支付服務,而是將「近場通信技術」(NFC)與銀行卡支付相結合的全新技術服務。

從技術層面看,Apple Pay核心安全性群組件包括Secure Element(簡稱SE)和Secure Enclave,前者是普通人能接觸到的最高安全保證級別硬體/軟體設備,其內部包括微處理器、存儲及加密硬體,後者則可進行Touch ID指紋資料識別。

從實際應用來看,借助Apple Pay技術,用戶可用蘋果手機進行免接觸支付,免去刷信用卡支付步驟。使用者的信用卡、金融卡(Debit Card)資訊事先存儲在手機中,用戶將手指放在手機的指紋識別感測器上,將手機靠近讀卡器,即完成支付。

簡單說,Apple Pay實際上是利用技術將蘋果手機將銀行卡實現了「無卡化」、「數位化」和「視覺化」,而整個支付流程或步驟,實際上還是銀行卡支付。

根據中國人民銀行發佈的《非金融機構支付服務管理辦法》規定,在收付款人之間作為仲介機構提供「網路支付、預付卡的發行與受理、銀行卡收單、中國人民銀行確定的其他支付服務」等非金融機構支付服務時,需取得《支付業務許可證》,成為支付機構。

而根據Apple Pay的技術原理和實際使用來看,它實際上是基於銀行端的創新服務,屬於傳統銀行卡刷卡服務或「銀行卡收單」服務鏈條中「銀行卡」卡端識別技術的創新,因此,並不需要蘋果公司取得「支付牌照」。

而從銀行端來看,由於Apple Pay不同於微信支付、支付寶等協力廠商支付,是完全基於銀行卡支付的創新服務,不會產生資金外流,也不會衝擊銀行卡業務,還無需銀行卡用戶額外承擔成本,就能實現更便捷的移動支付,因此,它更容易獲得銀行端的青睞和支持。

支付專利:騰訊涉足最早、蘋果申請量最少

雖然從技術原理上來講,Apple Pay、微信支付和支付寶支付存在著巨大區別,但是,從用戶直觀體驗層面來看,這三種服務都屬於「免掏卡」的移動支付,那麼,從技術研發或專利佈局層面來看,蘋果、騰訊、阿里巴巴作為這三種服務的主體,哪家會更強一些呢?

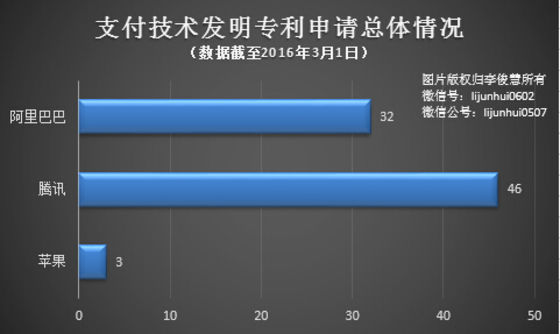

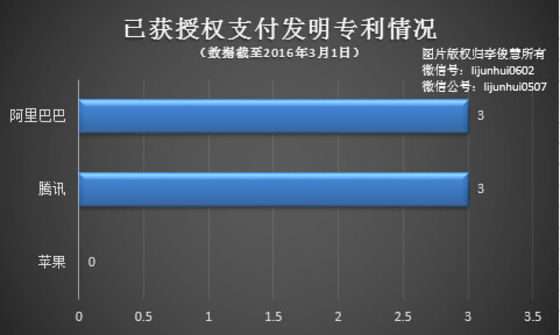

大陸國家知識產權局網站的統計資料顯示,截止目前,在大陸支付技術專利佈局層面,蘋果公司提交了3件發明專利申請,騰訊公司提交了46件發明專利申請,阿里巴巴公司提交了32件發明專利申請。其中,騰訊、阿里巴巴均有3件發明專利已獲得授權。

顯然,從專利申請規模來看,這三家的排序依次是騰訊、阿里巴巴和蘋果。

從申請時間來看,騰訊最早申請支付相關的專利可追溯到2005年12月,而阿里巴巴最早提交的支付專利申請則是在2006年7月,而蘋果最早提交的支付專利申請則是在2013年7月。

由此可見,雖然支付寶一度在支付市場處於絕對領先地位,但是,從專利佈局時間來看,騰訊其實是最早的。

值得一提的是,騰訊最早申請的支付相關專利主要是基於行動運營商代收費的支付技術,此外,從應用領域來看,雖然名為「電子商務消費支付」領域,但實際上更多聚焦在遊戲領域。

而就Apple Pay所涉NFC技術來看,騰訊和阿里巴巴也具有專利佈局。大陸國家知識產權局網站的統計資料顯示,截止目前,騰訊提交了1件與NFC相關的發明專利申請且已獲得授權,阿里巴巴提交了2件與NFC相關的發明專利申請,但尚未獲得授權。

從NFC相關專利技術佈局時間來看,阿里巴巴的申請時間最早,首個與NFC相關的專利申請發生在2012年4月,騰訊的申請時間較晚,發生在2012年8月。

不過,從專利授權來看,騰訊提交的NFC相關專利已獲得授權,阿里巴巴提交的尚未獲得授權。

市場競爭:Apple Pay站隊銀行 支付寶、微信「自立門戶」

事實上,微信支付、支付寶作為協力廠商支付服務,對銀行的銀行卡支付業務衝擊越來越大,這種衝擊不僅使得大量資金從銀行「搬家」到支付寶或微信支付體系中,造成銀行存款資金壓力,更重要的是,微信支付、支付寶還在努力構建獨立於銀行卡支付的「體內迴圈」或「金融閉環」服務,給銀行端的銀行卡支付業務構成了巨大 衝擊。

而Apple Pay由於並未單獨建立支付體系,資金不會在蘋果體系內流入或流出,只是幫助銀行卡支付實現「無卡化」或「數位化」刷卡服務,所以,它對傳統銀行來說,更像是一根「救命稻草」。

它的出現或普及,有可能幫助銀行破解或緩解資金源源不斷流向微信支付、支付寶支付等尷尬局面,更重要的是,憑藉銀行卡相對安全的支付形象以及蘋果使用者的高端屬性,它還有助於銀行面向高端使用者提供創新服務,改善自身形象。

因此,Apple Pay在大陸受到銀聯以及銀行們的「夾道歡迎」也就容易理解了,更重要的是,Apple Pay必然會產生一種示範效應,帶動更多的智慧終端機或智慧手機介入基於NFC的支付服務,而這顯然是銀行端樂見其成的趨勢或浪潮。

當越來越多的智慧手機開通了或具備了類似Apple Pay的支付體驗,在支付環節或支付體驗上,較微信支付、支付寶支付等協力廠商支付更便捷、更省事的NFC支付,必將對各類協力廠商支付產生巨大衝擊。

值得注意的是,今年以來,微信支付等協力廠商支付各種收費專案「蜂擁而至」,而各大銀行則紛紛加入了銀行卡轉帳免費大軍,究其背後的原因,還是在於銀行卡間資金與協力廠商體系內資金的爭奪。

眾所周知,資金或存款是銀行的「命根」,沒有了資金或存款,傳統的銀行商業模式將受到巨大「擠壓」。

由此可見,銀行卡間資金與協力廠商體系內資金的爭奪,將會在未來更加激烈,而這也為各類支付技術創新留下了想像空間。

【本文僅反映專家作者意見,不代表本報立場。】

|

|

| 作者: |

李俊慧 |

| 現任: |

中國政法大學知識産權研究中心特約研究員 |

| 簡介: |

作者李俊慧先生為中國政法大學知識産權研究中心特約研究員,長期關注網際網路、智慧財產權,以及其相關監管政策和法律問題(大陸地區)。 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|

|