被大陸網民稱為史上最嚴格的互聯網金融監管辦法(《網路借貸資訊仲介機構業務活動管理暫行辦法》),8月底時正式出爐。這部辦法的監管對象,直接瞄準近年來問題連連的P2P借貸業務,不但訂定了借貸金額的上限,也把P2P業者的角色嚴格界定成「資訊中介」而非「資金中介」,這對於向來野蠻生長的大陸互聯網金融產業,乃至於整個社會的金融發展,都有不容忽視的影響。

從事後來看,去年年底、今年年初在大陸爆發的「e租寶」詐騙事件,是官方下決心大力整頓P2P借貸的主因。打著「網路金融」名號起家的e租寶,在網路上推出了年化報酬率高達13%的理財產品,在短短兩年不到的時間就募集了超過90萬名客戶,資金規模將近8百億元(人民幣,以下同)。2015年底時,大陸有關當局開始對e租寶進行調查,隨後e租寶的網站暫停所有交易,經營階層陸續被逮捕。今年8月初,e租寶實質控制人丁寧、張敏等11人依非法集資和詐騙等罪嫌,正式被北京公安局起訴。

大陸金融體系長期存在「黑戶」

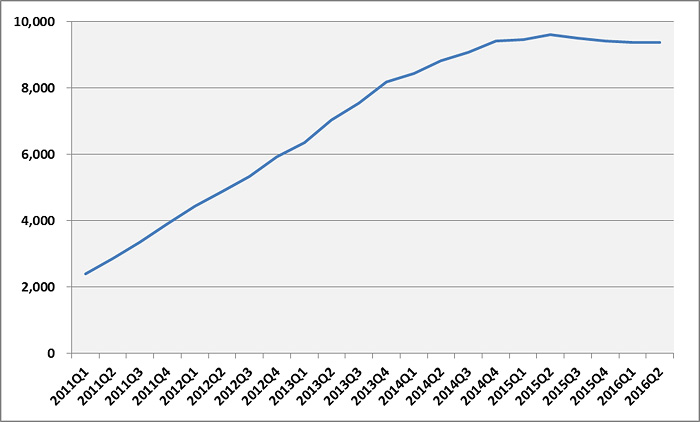

由於大陸的金融體系長期存在融資難、融資貴的問題,導致e租寶這樣來歷不明的資金平台,依舊能吸引客戶上門。根據中國人民銀行統計,2011年至今大陸境內的小額貸款公司的放款總額從2400億元大幅增加到近9600億元,五年來成長了近4倍(圖1)。此外,根據銀監會的統計,2016年底時,如e租寶一般有問題的問題網貸平台共1778家,占了總數的43%。這些數據都顯示P2P借貸的發展已經走向偏鋒,才逼得監管方不得不出手。

圖1:2011年至今大陸小額貸款放款餘額變化

資料來源:中國人民銀行

這份辦法最重要的精神,就是確立網路借貸平台的「資訊中介」角色,列出了十三項禁止行為,包括不得吸收公眾存款、不得提供擔保、不得發售理財產品……等等。換句話說,若是資金借入方出現還款違約,平台也不須向投資人負責,一切交易的風險自負,願賭服輸。

此外,這次也首度對網路借貸的交易金額訂出限制:每個自然人在單一網貸平台上的借款金額不得超過20萬元,在不同平台的借款總額也不得超過100萬元;即使是法人,借款總額也不得超過500萬元(約新台幣2500萬元)。

表1:未來不同身分在網貸平台的借款上限

|

自然人 |

法人 |

單一平台借款金額 |

20萬 |

100萬 |

不同平台借款總額 |

100萬元 |

500萬 |

資料來源:中國銀監會

網貸業者將大者恆大

這兩項規則一旦落實,網貸行業的版圖勢必改寫。資訊中介的定義,就是不涉入借貸交易當中,僅能提供雙方交易所需的資訊。舉例來說,過去網貸平台可以自己先包下多個借款人的債權,再統整分割成新的商品賣給出借人,或者聚集相當規模的出借人資金後,再與借款人洽談貸款方案的營運模式,未來通通都在禁止的行列。

因此,P2P貸款業者的超額利潤空間將越來越窄,反而還得花更多力氣調查客戶資訊;影響所及,平台需負擔的營運成本將大幅增加,尤其是風控不夠成熟、名氣也不夠響亮的小型P2P平台勢必會被市場淘汰,最後能留在市場上的恐怕只有螞蟻金服、陸金所這種背後有富爸爸支撐的業者。

金額限制的衝擊也不容小覷。未來即使是法人,在網貸平台上的借款總額也僅有500萬元人民幣,自然人更只有100萬元,明顯可以看出監管當局希望把網貸引導向小型的消費型借貸發展,而非與既有的銀行放款業務競爭。此外,金額限制也針對單一平台/不同平台有不同的規範,其實也意味著網貸日後必須向監管機構申報每一筆放款資料,才有辦法做到總量控管──換句話說,即使號稱「互聯網金融」,實際上的監管政策卻是越來越往傳統的銀行靠攏了。

整體來看,大陸對於互聯網產業,目前採取的是一放一收的思維:一方面對於野蠻式生長的互聯網金融業務加大監管力道,例如控制第三方支付執照、強迫業者設立網商銀行、以及這次對P2P借貸所設的種種限制;但另一方面,又透過「互聯網+」鼓勵傳統業者利用互聯網延伸既有事業範圍。一收一放之間,大陸的產業發展會呈現何種新面貌?值得觀察。

資料來源:

- 銀監會、工業和資訊化部、公安部、國家互聯網資訊辦公室聯合發佈《網路借貸資訊仲介機構業務活動管理暫行辦法》,2016-08-24,中国银行业监督管理委会

| 作者: |

蔣士棋 |

| 現任: |

北美智權報資深編輯 |

| 學歷: |

政治大學企管系 |

| 經歷: |

天下雜誌記者

今周刊記者 |

|

|

|

| Facebook |

|

在北美智權報粉絲團上追踪我們 |

|

|

|

|

|

|

|

|