全球生技产业的并购交易日趋热络,在台湾以制药业的并购案最多,但交易案仍停留在个位数。台湾的生技产业虽有很好的基础设施,但内需市场太小,有点先天不足,即使是上市柜公司都不易做大规模,若要在国际舞台上占有一席之地,除了勇敢走出去外,已别无他法。

图一、普华国际财顾执行董事翁丽俐分析全球生技医疗产业的并购趋势。

吴碧娥/摄影

吴碧娥/摄影

全球生技并购创新高 制药业占大宗、医疗服务业成长最快

2015年全球并购交易金额创新高,生技医疗产业的整并与巨额交易更是主要的推手!2015年生技医疗产业并购金额达4,910亿美元,最大宗的制药业占约50%;医疗服务业的并购也大幅增长,由2014年的450亿美元(11%)跃升至1,560亿美元( 32%)。普华国际财顾执行董事翁丽俐在日前举办的2016年生技并购论坛中指出,随着高龄化社会来临,医疗需求和成本日益成长,生技医疗业者开始透过并购或合作来整合资源、拓展服务,另一个重要的趋势是,生技医疗的产业边界正在溶解,继续专注在传统的产业分野,将无法满足市场的新需求。

图二、全球医药生技产业并购统计

数据源:J.P. Morgan 报告 (Healthcare M&A Trends)、Bloomberg、PwC整理

进一步观察生技医疗产业启动并购交易的原因,可以发现制药大厂重新聚焦核心事业,透过不断并购壮大规模拉开与同业的差距,小厂则多承接大厂的非核心事业后,转型发展为「特色药厂」,避免与大厂的直接竞争。医疗器材产业则多以同业整并为主,投资或并购小而美的利基型厂商,以扩大产品线及涉入新应用领域。再来是医疗服务方面,因为新科技应用及人口结构改变,新型态的商业模式应运而生,来自各个专业领域的业者均希望能分食大饼,带动多项策略联盟、合资及并购等交易活动蓬勃发展。

图三、驱动制药业并购的主要因素

数据源:J.P. Morgan 报告 (Healthcare M&A Trends)、PwC整理

亚太区制药及医疗器材产业并购统计

除了以欧美国家为主的并购潮,亚洲区的中国及日本近年来也积极藉由并购提升竞争力,但台湾的生技医疗并购相对并不热络。2015年迄今最大并购案为Canon并购Toshiba Medical,其余大型并购案多发生在中国。中国大陆受取消药价管制影响,本土药厂竞争加剧,制药业大宗并购案在过去5年间成长显著,并购交易总金额成长超过5倍;而中国医疗器材企业规模较小、集中度较低且缺乏成熟的获利模式,需仰赖并购来提高集中度,无论是并购件数或金额预计都将持续成长。

表一、亚太区2015年起制药前5大交易案

数据源:Bloomberg、PwC整理

表二、亚太区2015年起医疗器材前5大交易案

数据源:Bloomberg、PwC整理

台湾制药及医疗器材产业并购概况

从国际间生技并购的关键因素来看,台湾已具备部分有利条件:具吸引力的资本市场、充沛的资金来源、具有新技术等,陆续也有制药大厂带头开始在市场投资与并购,产业整并、异业结盟、及跨业投资等议题正在发酵。

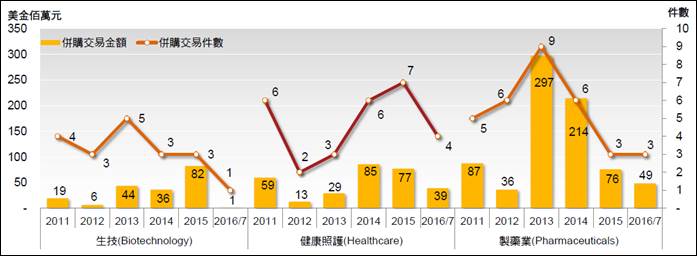

检视台湾的并购交易件数以及金额会发现,2013年起生技医疗产业的并购案明显增加,其中又以制药业最为活络,惟数量仍停留在个位数。台湾制药业于2013年及2014年的并购交易金额明显偏高,主要来自当时引发炒股疑云的艾威群(Alvogen)并购美时化学制药,以及美时化学制药并购韩国艾威群。

图四、台湾医药生技相关产业2011年至2016年7月并购交易统计

数据源:Bloomberg、PwC整理

台湾制药业以亚洲市场为主,并购的目的是希望开拓国际市场,并购目标包括通路商和当地制药厂商,像是美时、永信、安成等制药业者都曾有过此类并购交易。另一种是透过并购进行水平和垂直整合,取得技术、产品、品牌和销售通路等策略性资源,像是今年3月健乔以新台币7亿元并购七星化学制药,这也是健乔集团自1992年以来启动的第8个并购案。随着台湾制药生技业者累积跨国并购经验,将促使国际并购活动日趋活络。

而台湾医疗器材产业则以跨界投资并购较为盛行,明基、台达电、宏达电、安勤等资通讯业者都曾与医疗产业跨界整合;雃博、承业生医则是并购国外医疗器材厂商布局当地市场。其中,承业生医集团历经策略联盟、股权重组、并购、合资,在2012年由董事长及几位董事共同出资15亿元,并购瑞士影像器材大厂Swissray,并以此业务成立环瑞医投控,目前已经兴柜;此外承业生医在2012年进入中国医疗设备市场与大陆各级医院合作,去年进一步与印度尼西亚前三大集团力宝合资成立医疗管理公司,共同发展东盟市场。

翁丽俐指出,展望台湾未来的生技医疗业界,可能出现以下三大并购趋势:国内生技业者先进行整并以扩大规模、生技与资通讯业者合作发展医疗器材,以及入股海外同业或接受国际大厂投资,预期将左右未来生技医疗产业的发展。

图五、台湾并购三大趋势展望

图片来源:PwC |

|

图六、晟德董事长林荣锦发表台湾新药业者成长与国际化的策略思维。

吴碧娥/摄影 |

晟德大药厂:用金钱买回时间留给各地方的相对优势

晟德大药厂是近年来台湾最积极展开并购的药厂之一,晟德董事长林荣锦也在该场生技论坛中分享自己的并购经验。晟德曾欲并购一家蛋白质药的厂商,藉以补足所欠缺的产品线。不过,因为国际并购过程复杂,涉及不同的法律及税制,加上双方价值观不同,最后因谈判时程冗长而破局。另一件成功的并购交易是晟德并购香港上市的澳优乳业,林荣锦指出,当初相中婴儿奶粉是具有技术障碍的传统产业,澳优乳业又有强大的现金流,未来可成为支持晟德开发新药与稳定业务的能量。

林荣锦回想当初并购的过程,他认为并购能否成功要事前从不同的角度评估,并购的目标公司一定要能强化或互补既有业务,事前的策略规划及事后的整合将是重要的关键。晟德并购澳优乳业的各项费用约莫为新台币6,000万元,虽然海外并购加上各种律师、顾问的成本很高,但台湾产业应该走向全球,不应局限于狭小的台湾市场。目前晟德仍谨守此一信念,持续寻找在纽、澳有潜力的合作伙伴,计划性收购营养保健品新事业。

海外市场筹资困难 并购最佳时机浮现

资诚联合会计师事务所副所长曾惠瑾表示,在"2016 Scientific American Worldview

(SAW)针对全球54个国家生技公司表现的评比中,台湾排名第23位,表现属于中段班程度,其中排名较为落后指针为「生产力」及「研发强度」,主因是台湾上市柜公司营收规模或是家数相对较小。目前台湾最大制药及医材集团营业额皆约为新台币60亿元,建议台湾生技产业可朝国内及国际并购双向进行,尤其是要延揽高阶先进技术及国际人才。

曾惠瑾进一步指出,目前全球景气不佳,海外市场筹资困难,正是并购最佳时机。台湾证券交易所在今年7月中已宣布松绑若干上市柜公司的并购法规,例如并购14个国外证交所主板挂牌的上市公司,不需再重新检视获利能力及不宜上市条件等,有助于促成台湾生技产业加速并购,增加台湾生技产业的国际竞争力。

| 作者: |

吴碧娥 |

| 现任: |

北美智权报资深编辑 |

| 学历: |

(台湾)政治大学新闻研究所 |

| 经历: |

骅讯电子总经理室特助

经济日报财经组记者

东森购物总经理室经营企划 |

|

|

|