随着科技日新月异的发展,创新创业投资的热潮越烧越旺,锐不可挡。在2021年,全球独角兽 (unicorn)的数量达到959家,与2020年的517家相比,激增69%;截至2021年底,有44家新创的估值超过100亿美元,亦即所谓的十角兽 (decacorn)。在整体风险投资金额的部分,2021年创6,210亿美元新高,与2020年的2,940亿美元相比,成长翻倍 (111%);其中美国以3,110亿美元占全球过半比例。然而,如果以融资案数来看,则是亚洲地区以12,485件融资案夺冠,占全球36%,7年来首次超越美国;而亚洲地区风险投资之成长主要来自中国创投公司之快速成长。

图片来源:Public Domain Pictures.net created by Bobek Ltd

CB Insights于2022年1月发布了 《State of Venture GLOBAL /2021》风险投资报告(下称《报告》),详细分析了去年的全球风险投资状况,包括投资趋势、独角兽估值、退场方式、投资领域选择、地域分析等等。

全球风险投资主要数据

表1. 2021年前十大投资人

|

投资人 |

投资公司数目 |

投资集团 |

国家 |

1 |

Tiger Global Management |

328 |

Asset/investment management |

美国 |

2 |

SOSV |

314 |

VC |

美国 |

3 |

Sequoia Capital China |

276 |

VC |

中国 |

4 |

Andreessen Horowitz |

240 |

VC |

美国 |

5 |

Insight Partners |

240 |

VC |

美国 |

6 |

Tencent Holdings |

217 |

Corp. |

中国 |

7 |

Accel |

210 |

VC |

美国 |

8 |

SoftBank Group |

195 |

Other |

日本 |

9 |

Global Founders Capital |

188 |

VC |

德国 |

10 |

Hillhouse Capital Management |

182 |

Asset/investment management |

中国 |

数据源:State Of Venture, GLOBAL | 2021, CB Insights

《报告》显示,2021年前十大投资人 (以投资公司数量排名) 当中,美国投资人占了半数,其余中国3家、日本及德国各1家 (表1)。

总部位于美国纽约的资产投资管理公司Tiger Global Management居2021年投资人之首,共投资328家新创公司。该公司主要关注互联网、软件、消费和金融科技等产业;其在2021年第4季共投资了 107 家公司,这是去年任何一个季度中投资数量最多的投资人。SOSV 紧随其后,去年全年共投资了 314 家公司,排名第3的是Sequoia Capital China (红杉资本中国基金),2021年共投资276 家公司。

如果以募集金额来看,迄今为止,包括旧金山在内的硅谷仍然是美国的科技之都。去年硅谷的新创公司共募集了1,050亿美元的资金,是 2020 年总额520亿美元的两倍。纽约以550亿美元资金位居第二,比2020年的 180亿增长了三倍;《报告》指出,之前在硅谷投资的2美元中,现在就有 1美元流向纽约。此外,在蓬勃发展的生物技术市场的支撑下,波士顿以320亿的募集金额排名第3。

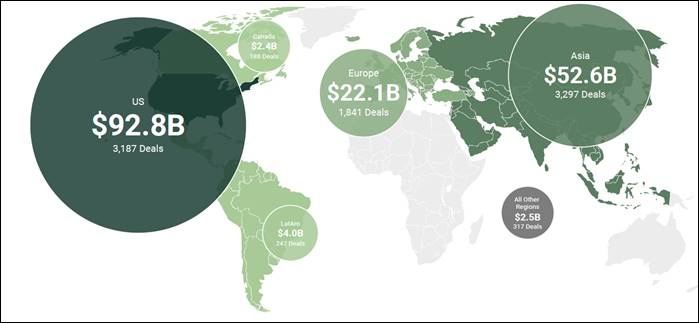

图1. 2021年第4季全球融资地域分布

数据源:State Of Venture, GLOBAL | 2021, CB Insights

图1为2021年第4季全球融资地域分布,美国以928亿美元,3,187案居首,亚洲地区以526亿美元,3,297案排名第二。从融资金额及融资案数比例来看,美国的融资金额比亚洲高近一倍,但融资案数却比亚洲少,显示美国融资案平均金额较高。的确,数据显示,美国于过亿轮 (mega-round) 融资案数领先,而亚洲则是在中等金额融资案抡元。

过亿轮 (mega-round) 投资与中等金额融资案

《报告》显示,2021年每一轮融资金额平均数为2,500万美元,中位数为500万美元。

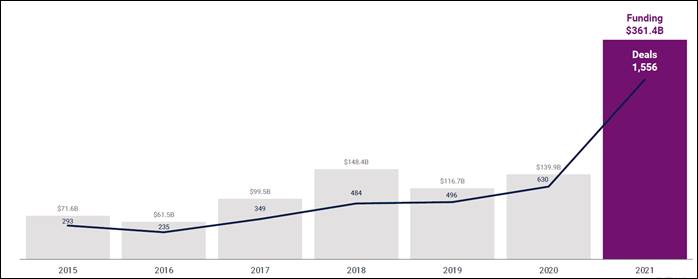

1 亿美元以上的过亿轮融资数量于2021 年首次突破 1,000案大关,达到1,556案,打破了2020年630案的纪录,总融资金额达3,614亿美元。虽然过亿轮融资的案件数仅占全球风险投资的5%,但金额却占总融资额59%。风险投资公司、私募基金公司和其他投资者之间的激烈竞争推动了融资金额大幅提升 (图2)。

图2. 2015年-2021年每年过亿轮融资总金额及数量

数据源:State Of Venture, GLOBAL | 2021, CB Insights

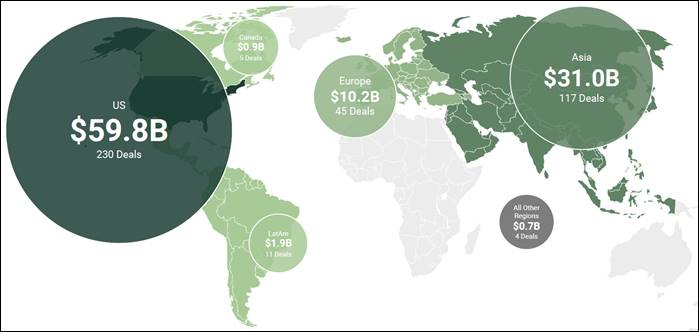

图3. 是2021年第4季过亿轮融资地域分布,美国以598亿美元,230融资案居首;接下来顺序为亚洲310亿美元,117案融资排名第2;欧洲102亿美元,45案融资名列第3;其余为加拿大、拉丁美洲及其他地区。

图3. 2021年第4季全球过亿轮融资地域分布

数据源:State Of Venture, GLOBAL | 2021, CB Insights

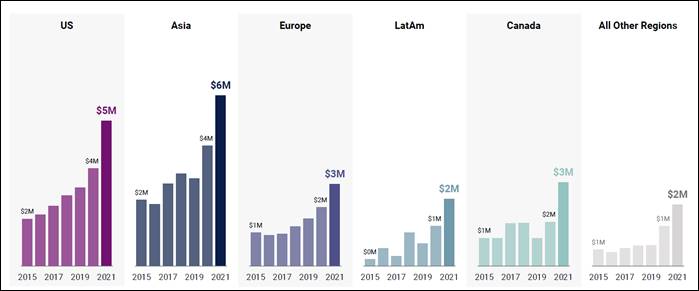

图4为2015年-2021年全球中等金额融资案演变状况,各地区于2021年均呈成长;其中,亚洲之中等金额融资案数为全球之冠。

图4. 2015年-2021年全球中等金额融资案演变状况

数据源:State Of Venture, GLOBAL | 2021, CB Insights

从顶级融资案看投资趋势

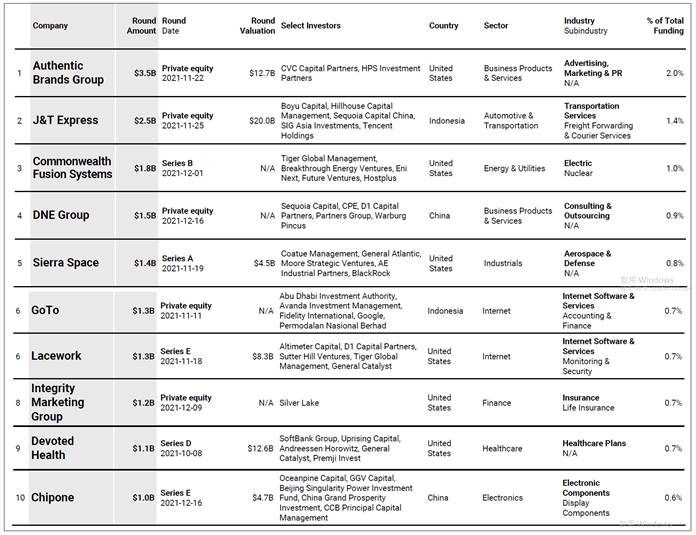

从图5及图6的产业别 (industry) 栏可见,虽然互联网(Internet) 的比例是稍为多了一些,但还算是蛮平均的,涵盖了投顾、医疗健康、电子商务、借贷、航天、交通……等等不同领域。

图5. 2021年第4季全球顶级融资案 (前10大:以该轮次融资金额排名)

数据源:State Of Venture, GLOBAL | 2021, CB Insights

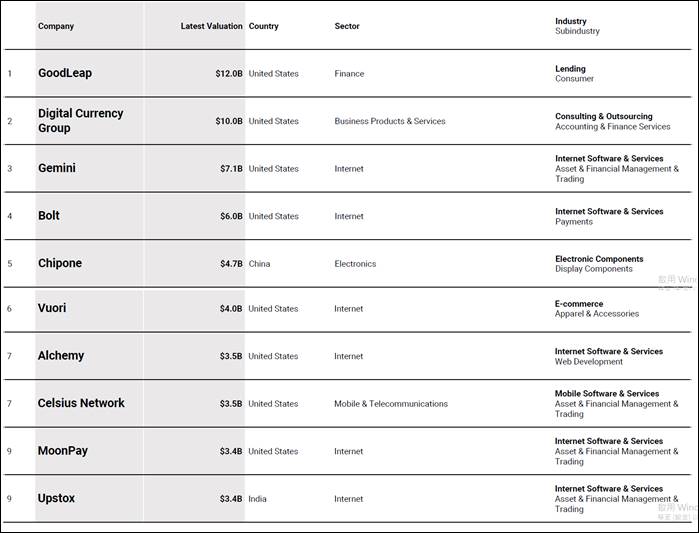

图6. 全球新生独角兽 (前10大:以2021年第4季的公司估值排名)

数据源:State Of Venture, GLOBAL | 2021, CB Insights

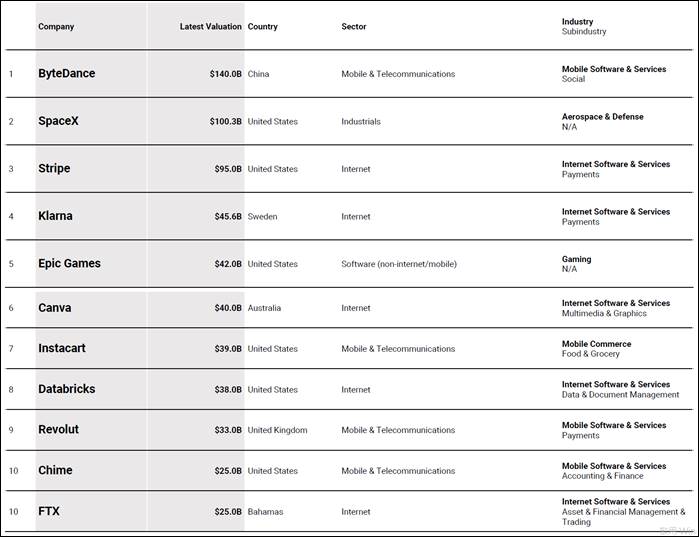

图7是以2021年第4季以公司估值排名的全球前10大创业公司,中国的字节跳动 (ByteDance)以估值1,400亿美元身价打败Elon Musk创办的SpaceX。其外,值得注意的是,在排名前十大的11家公司中 (因第十名并列,故有11家),有5家的产业别为互联网、5家为行动通讯及电信;虽然一方面显示了此2领域为热门领域,但欲投入的新创业者应思考另一问题:因抢入之新创众多,市场是否已近饱和?

图7. 全球前10大创业公司 (以2021年第4季的公司估值排名)

数据源:State Of Venture, GLOBAL | 2021, CB Insights

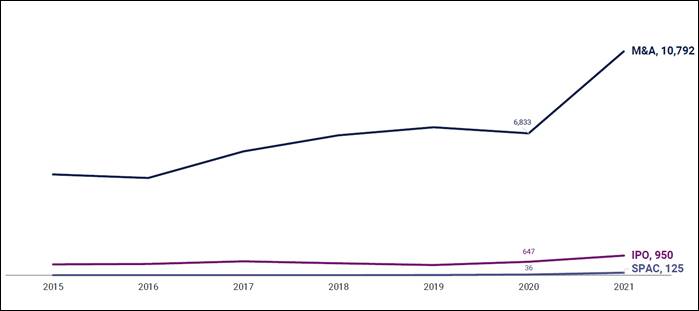

风险投资退场机制

一般来说,风险投资有三大退场方式,分别是合并收购 (M&A)、公开发行 (IPO)、以及特殊目的收购公司 (SPAC)。在2021年,合并收购占最大比例,共有10,792案,其余为IPO 有950案及SPAC有 125案。

图8. 2015年-2021年风险投资退场方式统计

数据源:State Of Venture, GLOBAL | 2021, CB Insights

2021热门投资领域

就《报告》显示,2021年前3大热门投资领域分别为金融科技、零售科技及数字健康。

去年全球金融科技的融资案共4,969件,与2020年的3,491件相比,成长了42%;而整体融资金额则是从490亿美元上升至1,315亿美元,成长率为168%。美国 (34%) 为金融科技领域融资占比最多的地区,接下来为亚洲 (28%) 及欧洲 (23%)。

在零售科技的部分,去年全球零售科技的融资案共4,028件,与2020年的3,214件相比,成长了25%;而整体融资金额则是从471.8亿美元上升至1,092亿美元,成长率为131%。亚洲(39%)为零售科技领域融资占比最多的地区,接下来为美国 (29%)及欧洲 (19%)。

参考数据: State Of Venture, GLOBAL | 2021, CB Insights

好消息~北美智权报有微信公众号了!

《北美智权报》内容涵盖世界各国的知识产权新闻、重要的侵权诉讼案例分析、法规解析,以及产业与技术新知等等。

立即关注北美智权微信公众号→ NAIP_IPServices

~欢迎读者分享与转发~ |

|

|

| 作者: |

李淑莲 |

| 现任: |

北美智权报主编 |

| 学历: |

(台湾)文化大学新闻研究所 |

| 经历: |

半导体科技杂志(SST-Taiwan)总编辑

CompuTrade International总编辑

日本电波新闻 (Dempa Shinbun) 驻海外记者

日经亚洲电子杂志 (台湾版) 编辑 |

|

|

|